该报告由乐车邦-远东宏信工业与装备事业部-汽车商业评论联合发布。

2019年GDP增速持续下行,二季度增速仅为6.2,不仅低于政府预期的6.3,更是创下了自1992年有数据以来的历史最低值。各项指标创下新低将会是中国经济的常态,换句话说,我们要习惯一个不再高速增长的中国。作为中国经济支柱第二大产业汽车,在经历了2018年的销量寒冬后,进入2019年并没有迎来预期的触底反弹,而是依然走在向下滑行的路上。

乐车邦4S店托管业务旗下的人和岛,是汽车行业高端人脉社交平台 —— 依托于平台众多的汽车经销商高管会员以及乐车邦线下签约门店,可以获取到一手、真实的经销商运营数据。我们连续两年开展全国汽车经销商运营状况调研,通过数据的有效整合,将繁芜杂乱的信息压缩,让经销商管理层可以多维度、结构化、数据化地去看待市场现状、走势和发展机会。

本次调研共收集有效样本量2410份,覆盖82个品牌, 320个城市,调研对象为4S店部门总监、总助、副总经理、总经理以及经销商集团管理人员。

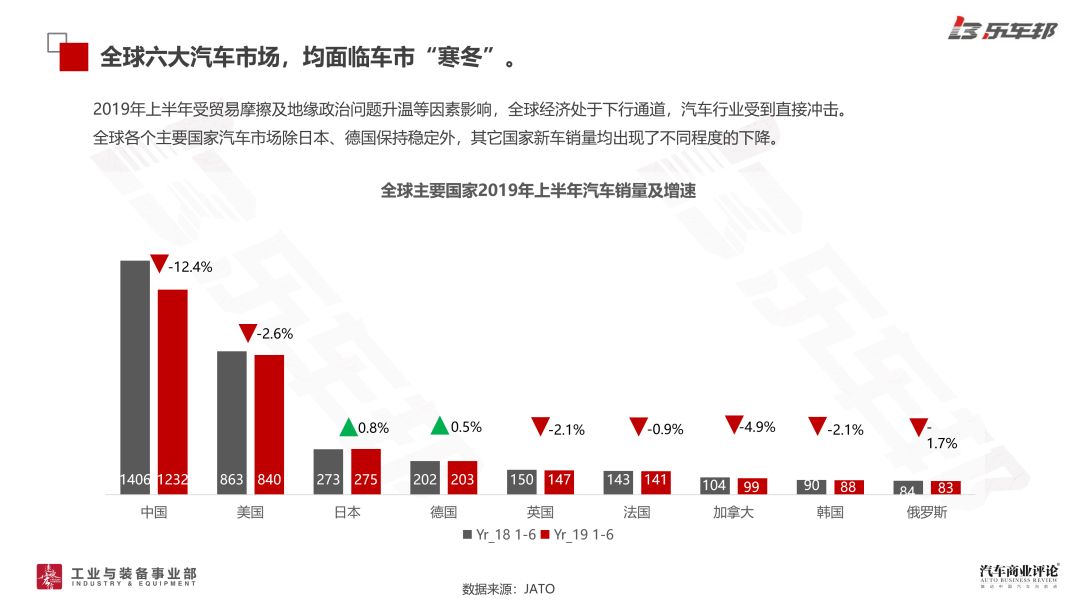

在全球六大汽车市场均面临寒冬的窘境下,中国汽车市场的降幅有些出乎意料,呈现出了2位数以上的下降,并且是连续14个月的下降,这是在中国车市顺风顺水了近三十年后的首次连续一年负增长。

虽然市场总量下降,但是对于细分品牌来讲,则是各有千秋。豪华品牌逆势增长,市场份额扩增2个百分点;合资品牌两极分化趋势愈发严重;日系、德系两大头部品牌整体向上;而平价合资品牌愈发边缘化;自主品牌的市场份额被严重挤压,较2018年同期缩减4个百分点,消费持续向上集中,呈现部分品牌局部繁荣的态势。

产业链下游的经销商更是处于水深火热中,呈现出深度调整的态势。根据天眼查数据显示,2019年上半年,全国1.53万家“汽车销售服务”公司涉及法人股东变更,超过500家企业关闭注销。虽然企业法人、股东变更不一定完全代表4S店出售买卖,兼并整合,但这一数据有力地说明了4S店的关停并转已经成为常态化。如果站在市场的角度来看,依靠市场的力量淘汰一批非主流品牌以及管理落后的经销商并非一件坏事,但是作为个体经销商,谁都不愿意成为最先出局的一员,都在努力地调动一切资源,避免最先出局。

2019年1-7月,全国乘用车上牌量为1219.7万辆,同比下降1.5%。由于全国16个省市在2019年7月1日实施国六排放标准,经销商不仅加大优惠力度降价清理国五库存,还有部分车辆通过提前上牌方式转移消化,使得提前实施国六排放的省份6月份销量短期冲高,但也过度透支了未来一段时期的消费,三季度预计会有较大回落。

全国各省市由于经济、人口的差距,销量增长表现不一。以北京、上海为代表的一线城市,由于高保有量基数带来的置换性销量增长特征明显;陕西省主要增长区域以西安及周边城市为主,西安市人才落户政策,增加了大量常住人口,消费需求得到释放,带动了整体增长;山东受到青岛、烟台等沿海城市的带动,销量增长水平显高于内陆城市;新疆、西藏由于同期历史基数小,保持小幅正向增长。

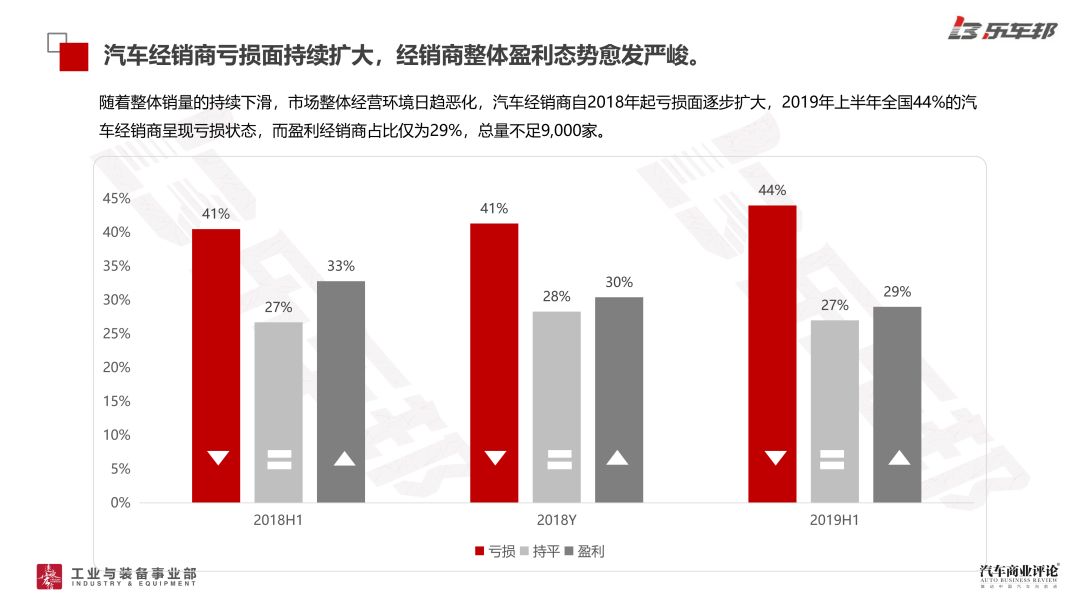

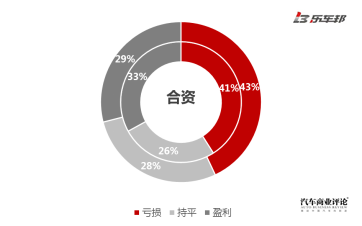

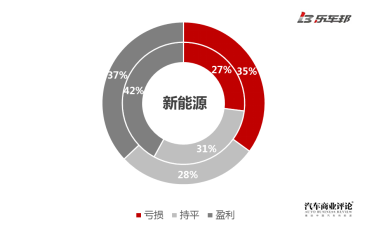

随着整体销量的持续下滑,市场整体经营环境日趋恶化,汽车经销商自2018年起亏损面逐步扩大。2019年上半年全国44%的汽车经销商呈现亏损状态,而盈利经销商占比仅为29%,总量不足9,000家。(外圈数据为2019年上半年度内圈数据为2018年度)

豪华品牌中雷克萨斯盈利状况依然保持最佳,盈利经销商占比达到79%;其次为奔驰品牌,67%经销商都处于盈利状态,值得关注的是2019年上半年奔驰品牌经销商盈利占比相较2018年度缩减3个百分点;宝马品牌2019年上半年销量显著,并且上半年厂商对完成批售任务的经销商给予了2018年4季度以及2019年一季度补贴,盈利经销商占比较上年度有所回升,为44%;奥迪经销商盈利态势与2018年度相较变化不大,盈利经销商占比为38%;沃尔沃品牌厂商根据每个季度的市场情况给予经销商补贴,一季度补贴2.5个点左右。厂家根据市占率调整销量,根据终端零售折扣情况,调整返利和给予经销商补贴,今年上半年销量整体呈现高速增长,其年盈利经销商占比相较2018年末有所提升,达到56%;凯迪拉克因多款产品临近换代,依然延续国5车型生产和批发,而6月份清库多款车折扣优惠幅度接近50%,盈利经销商相较2018年缩减,目前仅有37%的经销商盈利;捷豹路虎在豪华品牌中起伏,三分之一的店端亏损运营;英菲尼迪、进口大众亦有超过4成的经销商处于亏损区间内。

(外圈数据为2019年上半年度内圈数据为2018年度)

合资品牌经销商盈利能力两极分化现象明显。日系品牌盈利比例最高,丰田品牌盈利经销占比超过70%,本田品牌盈利经销商占比达到60%;日系另一主力品牌东风日产,经销商亏损状况较2018年度有所降低,由2018年度的38%降至33%;大众SUV战略初见成效,一汽大众盈利比例高于同门兄弟上汽大众,分别为45%和39%;法系品牌全线溃败形势仍未得到扭转,上半年标致、DS、雪铁龙以及雷诺均有部分经销商退网,店面关闭,亏损经销商占比超过70%;韩系品牌亏损情况有所好转,北京现代42%亏损,起亚55%亏损;美系品牌中别克成经销商亏损深度有所扩大,由2018年末的50%扩大至52%。长安福特61%亏损,广汽菲克经过2018年的调整以及部分经销商退网后,厂商压库现象得以缓解,亏损经销商占比由80%下降至61%。其它小众合资品牌亏损面均达到60%以上。

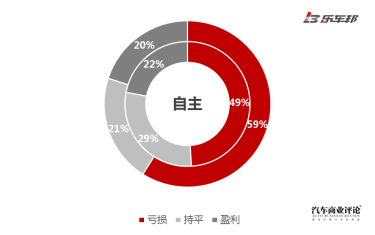

自主品牌经销商盈利状况最为严峻,超过半数以上经销商亏损,仅有两成经销商盈利

(外圈数据为2019年上半年度内圈数据为2018年度)

一方面由于合资品牌的挤压自主品牌销量下滑严重, 同时其自身保有客户流失亦在不断增长,售后业务难以支撑店端费用;另一方面,近两年新入市品牌主要以自主品牌为主,其店面多为新建或改建店,目前多处于亏损状态,再加之国五车型清库等多重因素叠加影响,自主品牌盈利能力愈发下降,2019年上半年度仅有20%的经销商盈利,近六成经销商呈现亏损局面。

盈利经销商主要集中在少数几家主流自主品牌车企旗下,哈弗、吉利、领克、红旗、比亚迪品牌经销商盈利状况显著好于其它品牌;宝骏、五菱、荣威、长安、WEY、北汽、东风、奇瑞以及其它自主品牌,亏损比例均超过50%以上。

新能源品牌入市快速增多,补贴日亦退减,经销商的盈利能力亦受到较大挑战。2019年上半年亏损比例扩大8个百分点,亏损经销商占比35%,由于新能源品牌多数销售店面属于旧店改造,与传统燃油车4S店相比硬件投入小,目前整体盈利能力略高于自主品牌。

宏观经济发展面临新的风险挑战,外部环境压力加大,居民消费信心下降, 2019年中国车市将延续负增长态势

中央政治局今年4月份对宏观经济的整体表述为:一季度经济运行总体平稳、好于预期,开局良好;而7月末的会议中为下半年的经济定调则是:当前我国经济发展面临新的风险挑战,国内经济下行压力加大。与此同时,外部环境多方面博弈,中美贸易摩擦逐渐从关税战扩大到科技战、金融战、投资限制、人才交流受阻等多方面博弈。由此带来的对相关企业的打击,将会导致大量岗位流失,预计影响199万-420万人就业;其中与中美贸易关系密切的机电、机械以及劳动密集型出口产业受到较大冲击,由此将严重影响居民大额消费信心。

由于消费动能不足,再加之上半年车市整体下滑深度较大,下半年车市整体回暖概率不高,全年预计延续负增长态势,乘用车销量较2018年预计将会减少100万辆。

中国车市正式进入存量市场博弈阶段,优胜劣汰将会加速,各个细分市场表现预期:

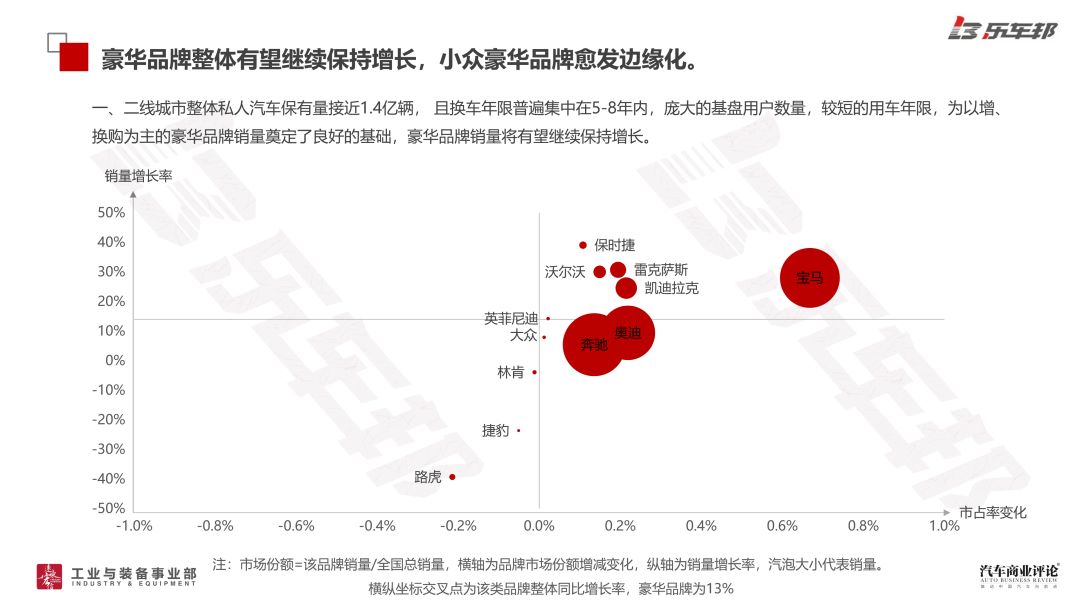

一、二线城市整体私人汽车保有量接近1.4亿辆, 且换车年限普遍集中在5-8年内,庞大的基盘用户数量,较短的用车年限,为以增、换购为主的豪华品牌销量奠定了良好的基础,豪华品牌销量将有望继续保持增长。

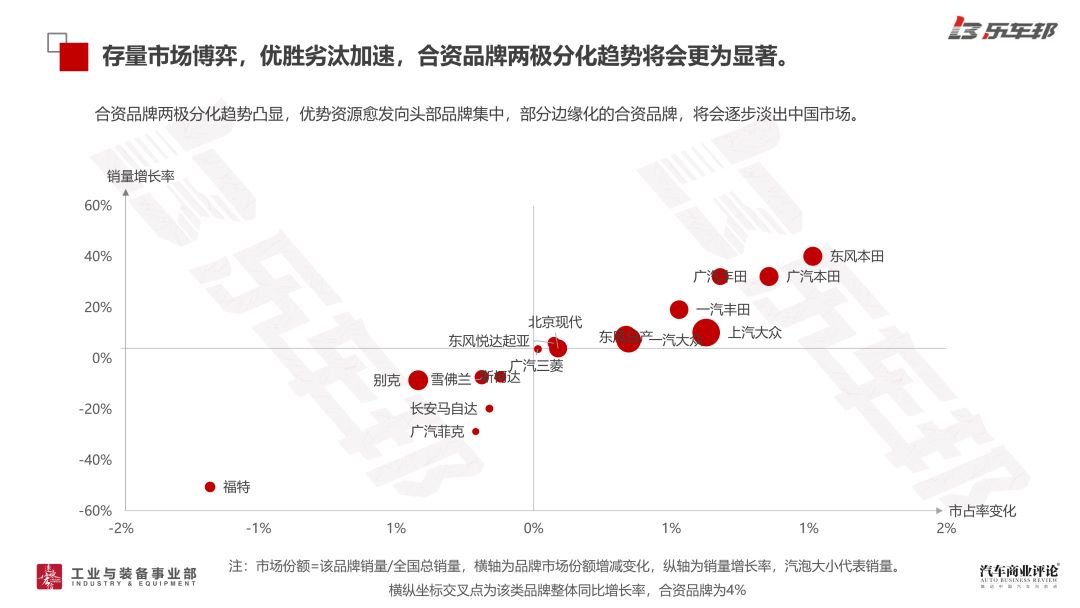

合资品牌两极分化趋势凸显,优势资源愈发向头部品牌集中,部分边缘化的合资品牌,将会逐步淡出中国市场。

3、自主品牌(含新能源)面临生死大考,三分之二以上的自主品牌将会淘汰出局

目前中国市场在售的包含新能源在内自主品牌多达115个,而能够进入年销量10万辆以上阵营的车企仅有17家。随着市场洗牌进程的加剧,以及新能源汽车补贴的退减,以市场为导向的竞争态势将愈发激烈,三分之二以上的自主品牌将会淘汰出局。

私人汽车家庭拥有量为0.44,区域差异较为明显,中长期市场总量仍有增量空间

虽然行业内多以“千人保有量” 与成熟发达的欧美市场对比,作为衡量行业成熟度,或者研究行业增量潜力的重要指标。但乐车邦智库一直认为,中国市场无论从人口密度、道路总里程亦或交通、环境等多方因素都与欧美市场存在巨大差别。在当前阶段,按照家庭拥有车辆比例来评测各省、市细分市场的增量潜力更具有实际指导意义。截至2018年末, 中国私人汽车家庭保有量为0.44辆/户,各省市区域差距较为明显,在经济发达的高保有量区域将会进入以置换、升级为主的消费模式,在欠发达地区,汽车普及仍有增量空间。

发布日期:2019-09-25

发布日期:2019-09-25

阅读次数:1767

阅读次数:1767

来源:人和岛

来源:人和岛