发布日期:2019-03-05

发布日期:2019-03-05

阅读次数:1682

阅读次数:1682

来源:精真估

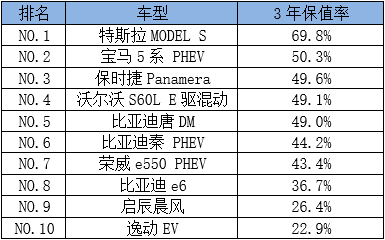

来源:精真估 2019年3月4日,由中国汽车流通协会举办的2018年度中国汽车保值率报告发布会在中国科技会堂召开,中国汽车流通协会副会长兼秘书长肖政三、北京精真估信息技术有限公司CEO周广印、北京精真估信息技术有限公司战略规划部潘磊,在众多汽车行业媒体的共同见证下,发布、解读了2018年中国汽车保值率报告。

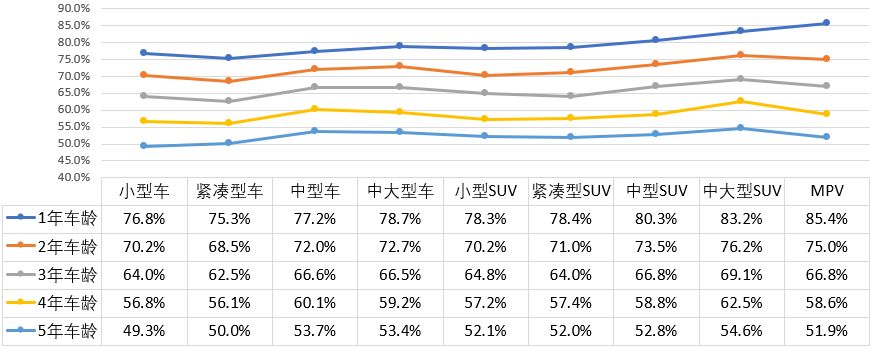

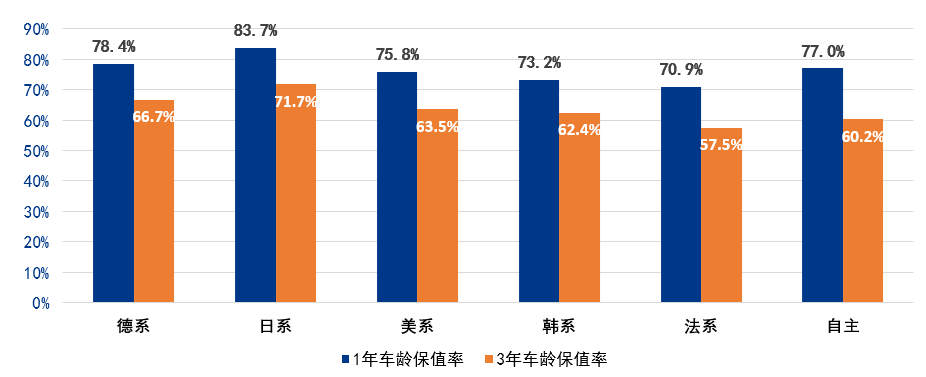

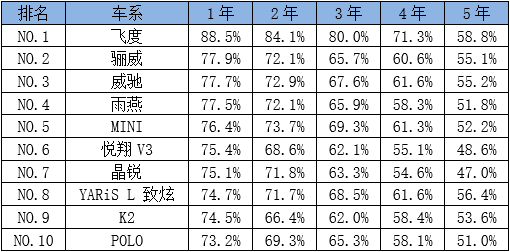

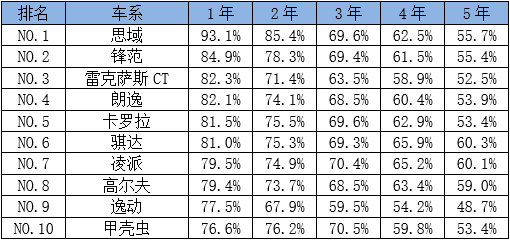

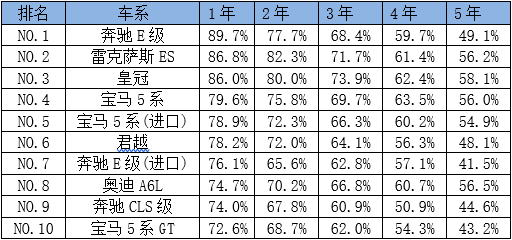

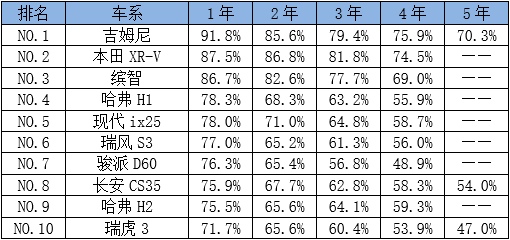

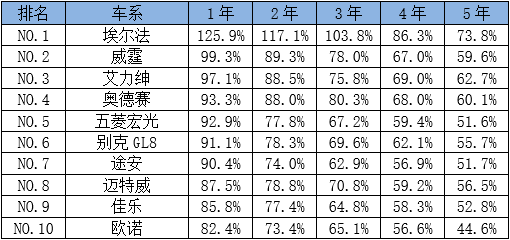

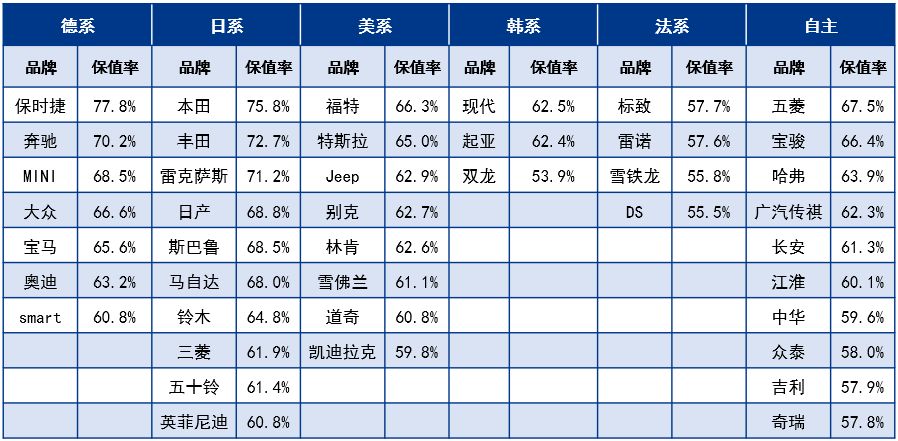

经济增速放缓,汽车工业结构面临调整 2018年国内生产总值(GDP)增速回落到6.6%。截至2月中旬,全国31个省份(直辖市、自治区)全部公布了2018年的GDP增速及2019年的GDP目标,其中23个省份下调了预期。以北京为例,还设定了6%-6.5%的区间值作为目标,暗含不确定性。在国内经济增速放缓的大环境下,汽车工业结构调整是比增长更为重要的任务。 新车二手车交易两重天,规范化发展推动二手车交易稳增长 2018年汽车新车交易市场迎来近二十八年来首次“负增长”。全年产销量分别为2352.9万辆和2371.0万辆,同比降幅分别为5.2%和4.1%。与新车市场的趋势相反,二手车市场表现出了持续的增长势头。中国汽车流通协会数据显示:2018年全国二手车累积交易1382.19万辆,累计同比增长11.46%。2018年累计交易金额8603.57亿元,同比增长6.31%。 二手车市场增长,离不开大数据技术的助力,尤其是更加透明的价格和清晰的车况。保值率研究,除了服务于二手车交易,还对市场上常见车型的产品力、品牌力以及营销策略形成了客观反映,有助于汽车品牌针对产品的市场表现进行诊断和分析。 2018年中国汽车保值率研究成果发布 2018年全年新车销量下滑,二手车交易量却仍有两位数的增长。新车市场不直接影响二手车市场,但二者之间有潜在的联系。例如2018年经销商库存高企,导致降价幅度越来越大,间接影响了二手车保值。从数据上可以看出,在市场竞争激烈的紧凑型车市场、中型车市场以及紧凑型SUV市场,一年车龄的保值率已经降至75%-80%之间;而在市场还未饱和的中大型SUV市场和MPV市场,一年车龄保值率能够超过83%; 2019年会有什么变化呢?我们注意到很多厂商在2018年底开始主动调整产能,因此若2019年新车的产销双降,那么预计2019年将成为保值率由下降转为上升的拐点。 一年车龄保值率受新车市场影响还是比较大的,随着车龄上涨,其他因素占了上风,例如产品力、品牌力将更多的影响保值率。观察五年车龄保值率数字,可以看出中型车以上级别保值率明显上了一个台阶,比低级别的车型保值率高2个百分点,这个差距应该说是产品力的表现。因此也推荐消费者选购中型车以上级别的二手车,这些车型在制造时的成本、品质、安全性都要更高一级,物有所值。小型车、紧凑型车和MPV仅是解决刚需的入门产品。 各国别品牌保值率 来看一组各国别品牌保值率对比,不出意外——日系、德系品牌保值率遥遥领先,这两个国别的汽车品牌特点鲜明、定位明确,在中国市场的销量和认知度高于其它国别品牌。值得一提的是,自主品牌凭借稳扎稳打的作风,一年车龄保值率表现优异。接下来我们再看看各车型细分市场的情况。 小型车市场 小型车在新车市场已经非常弱势了,但在二手车市场上却不一样。我们仍能见到雨燕、POLO这些老产品在市场上流通,保值率还很高。小型车毕竟价格低廉,我们不能一概而论“消费升级”或“消费降级”,应该说是市场在分化,既有高端需求也有低端需求。二手车比同款新车价格低,是消费者选择它的首要原因,这一基本共识仍然不会改变。 附表:2018年小型车保值率Top10: 紧凑型车市场 紧凑型车在整个乘用车市场中的份额较大,是厂商之间竞争最激烈的一个细分市场。从保值率上看,本田、丰田、大众几乎包揽了前十名。自主品牌势弱,在这一细分市场仅有“老将”逸动排名前列。这也是因为长城等厂商将重心放在了SUV。 附表:2018年紧凑型车保值率Top10: 中型车市场 二手车价格是供需关系的体现。中型车市场的二手车消费者多样化,有些追求品牌,选择奔驰C级;有些追求个性,选择锐志、CC;有些追求实用,选择雅阁、迈腾。这些车型保值率能够名列前茅,就是需求量大的表现。 附表:2018年中型车保值率Top10: 中大型车市场 中大型车市场以豪华品牌为主。宝马5系、奔驰E级的国产版本和进口版本同时入围前十名。这一现象非常合理,印证了我们前面提到的品牌力和产品力是影响二手车价格的主要因素这一结论。如果品牌高度不够,难以拖起较高的价格。 附表:2018年中大型车保值率Top10: 小型SUV市场 小型SUV近年市场份额下降,甚至可以看作是一个过渡产品。一方面是产业中,目前小型SUV加长加大,或是降低车身,向其他细分市场靠拢;另一方面是用户换车周期较短,小型SUV很快就无法满足使用需求了。从这两个角度都可以把它看作是一款过渡产品。保值率前十名当中,自主品牌占据半壁江山。 附表:2018年小型SUV保值率Top10: 紧凑型SUV市场 紧凑型SUV这一细分市场的玩家众多,但保值率榜首却被CR-V牢牢占据,并且领先幅度很大。日韩品牌整体领先,优势非常明显,同时自主品牌的哈弗、广汽传祺也给我们带来信心。保值率高,是一个正面的市场反馈,说明消费者认可哈弗和传祺的产品。 附表:2018年紧凑型SUV保值率Top10: 中型SUV市场 中型SUV保值率高的车型有两个特点,或是豪华,或是实用。产品在任意一个方向做到极致,都能获得市场的认可。例如走实用路线的汉兰达、锐界、索兰托;另一类豪华路线的保时捷、宝马、JEEP、雷克萨斯则都有各自的粉丝。产品的保值与销量并没有直接关系。 附表:2018年中型SUV保值率Top10: 中大型SUV市场 市场上中大型SUV车型较少,有能力生产这一级别的厂商不多。二手车市场上中大型SUV交易量少的原因,主要是车源供应的问题。消费者换车的过程往往是由低到高,因此中大型SUV的现有车主没有换车的动力,很难想象下一步换哪个车型。 附表:2018年中大型SUV保值率Top10: MPV市场 从字面上看MPV即为多用途车(Multi-Purpose Vehicles),功能上有不可替代性,因此MPV用户很难与轿车用户切换,并且多为刚需用户。因此保值率数字上MPV显著高于其他级别车型,多款MPV一年车龄保值率超过90%。 附表:2018年MPV保值率Top10: 各国别品牌保值率:(三年车龄) 来自同一个国家的品牌,产品的技术路线往往相似,但市场策略会有不同,这造成了不同的保值率表现。通常来说保值率是品牌价值的体现,但从数据中反映出一些豪华品牌的保值率却明显低于同一国家的普通品牌。例如,奥迪品牌保值率低于大众品牌;英菲尼迪品牌保值率低于日产、丰田等日系品牌;DS品牌保值率也低于雪铁龙品牌。在汽车行业中,“如何塑造品牌”成为了一个世界性难题。 主流新能源车保值率: 2018年,国内新能源车保有量达到261万台,这其中一半是近一年的销量,因此进入置换期的新能源车数量很少。上市较早的一批新能源车,保值率令人失望。特斯拉保值的原因主要是品牌因素,甚至还包括“特斯拉车主”的社交标签,这是其他品牌难以模仿的。除此之外,插电混动车型的保值率明显高于纯电动车。 保值率研究发展的新方向 保值率并不是一个新的概念,只是随着二手车市场的增长,保值率这一概念被越来越多人重视起来。保值率研究发展至今,虽然解决了一部分从业者和消费者对二手车价格的疑惑,但也尚存局限性。同时,汽车流通行业伴随着“互联网+”而快速进化,对保值率研究也提出了新的要求。 一、指导性、前瞻性 以往的保值率研究都是“事后诸葛亮”,一方面是数据统计周期上的滞后,另一方面是对于新车上市的反应过于迟滞。这一局限,在新能源车上表现得更明显:厂商不是在二手车交易时需要知道保值率,而是在新车上市之初就需要预估车辆残值。与之相伴回购政策、租赁价格等,都要求保值率研究须具备指导性、前瞻性。 燃油车保值率研究没有与新车上市工作结合起来。例如新款车型换代,若上市之初缺乏对保值率的研究,则会造成定价虚高、旧车贬值等一系列隐患。因此保值率研究的周期不是年度、季度、月度,而是与新车上市的周期绑定。 展望2019年,厂商和金融机构越来越重视保值率研究,相比以往只有经销商和第三方评估机构来推动,将更有助于促进研究成果落地。 二、新能源汽车保值率研究 新能源车的保值率研究,与新能源车的检测评估标准制定,这两项工作是并行展开的,都是中国汽车流通协会2019年的重点工作。前文提到将插电混动与纯电动区别对待,以及将保值率研究与新车上市绑定,都是2019年的新方向。 三、消费市场和出行市场 以往的保值率研究停留在交易环节,即买、卖二手车时才需要确定价格。其实,车辆所有权不发生变化时的价值变动,也是保值率研究的范畴。 2018年新车销售遇冷,但用车需求客观存在。如果把用户买一台车看作消费的话,这一消费市场需求下滑已经不可避免。另一方面,用户仅驾驶(或乘坐)一台车出行的需求并不会减少。这其中车辆价值的变化,需要数据给出解答。可以预见,2019年随着出行市场的增长,保值率研究也将拓宽它的应用场景。 完整报告下载链接:https://pan.baidu.com/s/1KULJ95MlG3rMk2z4Rpplww 下载提取码:9i8e